Marchés et stratégies

Quel bilan des hausses de taux de la BCE ?

Sauf surprise, la BCE devrait entamer son cycle de baisses de taux ce jeudi 6 juin. C’est l’occasion de faire un bilan des hausses de taux de la BCE. Après avoir effectué un rappel historique de la trajectoire de la politique monétaire de la BCE, nous aborderons les effets sur l’économie européenne et sur la dynamique de dette publique.

Publié le 03 juin 2024

Responsable des Études et de la Stratégie - CPRAM

Stratégiste Senior - CPRAM

Le passage d’une politique ultra-accommodante à une politique restrictive

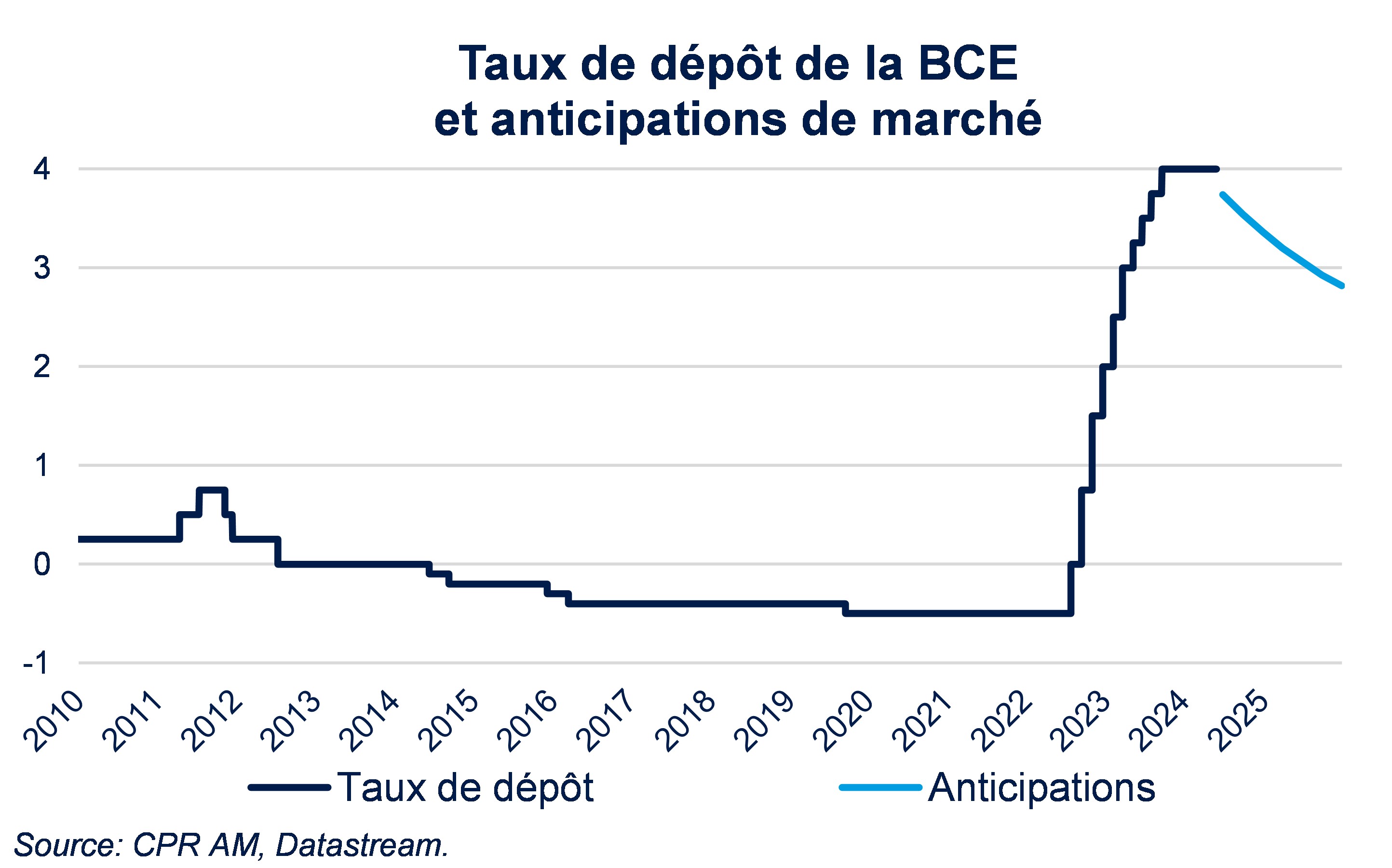

C’est peu de dire que les années 2022 et 2023 ont marqué un tournant pour la politique de la BCE, après plus d’une décennie de politique monétaire ultra-accommodante. A partir du début du mandat de Mario Draghi en novembre 2011, la BCE a baissé au moins l’un de ses taux directeurs 10 fois, en faisant passer le taux de dépôt de 0,75% à -0,50%. Ce dernier a été négatif ou nul pendant 10 ans, entre juillet 2012 et juillet 2022.

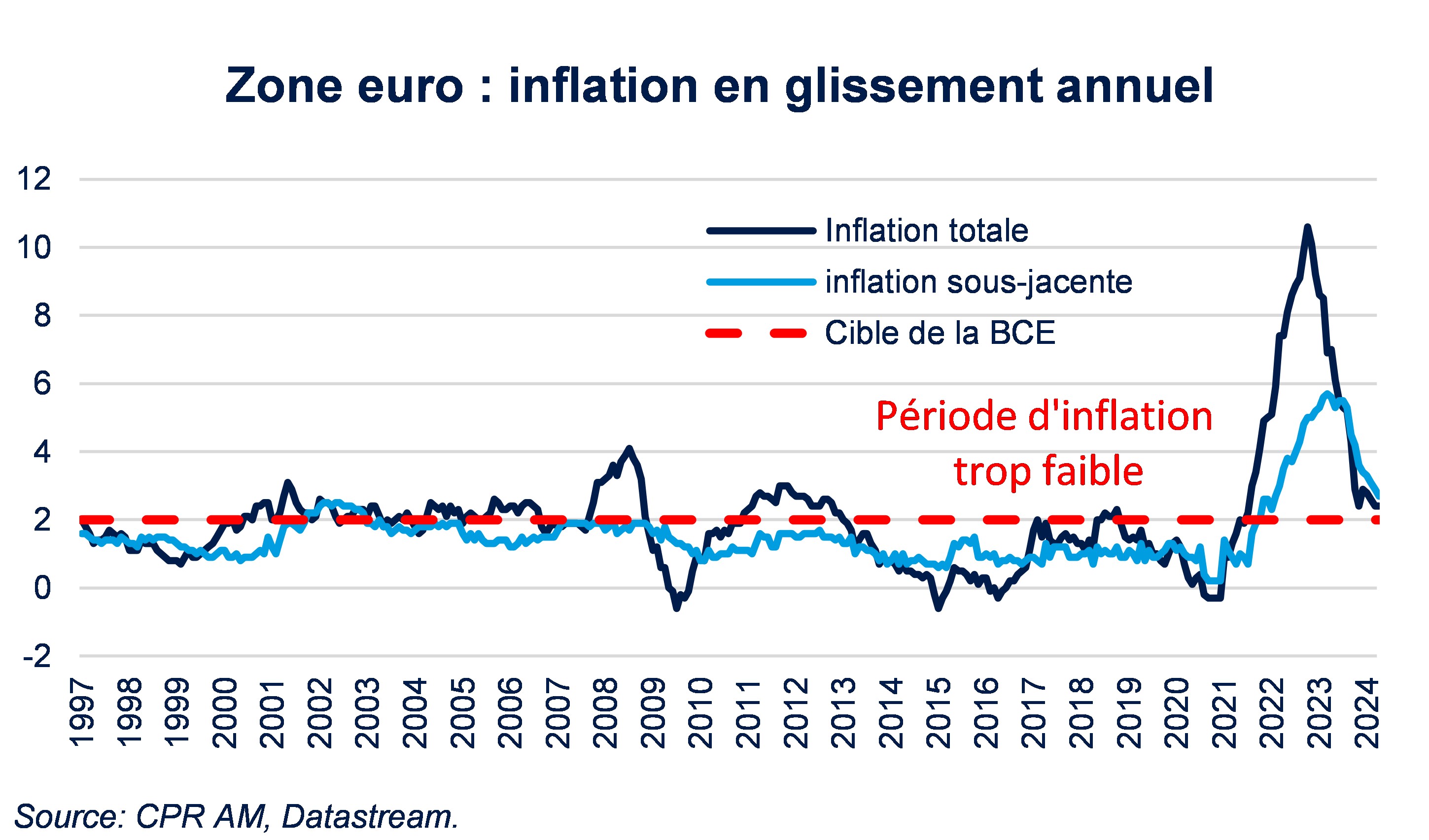

Pendant la décennie 2010, la BCE a été confrontée à une inflation trop faible et au risque de déflation. C’est pour cette raison qu’elle avait passé son taux de dépôt en territoire négatif et pris d’autres mesures de politique monétaire non-conventionnelle (Quantitative Easing, LTRO puis TLTRO). Tout cela a changé avec le choc inflationniste global de 2022/2023. A son pic en juin 2022, en pleine crise énergétique, l’inflation totale en zone euro a atteint 10,6% (brusquement, les craintes de déflation se sont éloignées…). L’inflation sous-jacente a atteint son pic un peu plus tard, en mars 2023, à 5,7% (en avril 2024, ces deux mesures étaient revenues respectivement à 2,4% et 2,7%).

La BCE a recommencé à relever ses taux à partir de 2022, parfois même de 75 points de base d’un coup, la dernière hausse de taux ayant eu lieu en septembre 2023 avec un taux de dépôt porté à 4%.

Les hausses de taux directeurs ont eu un impact important sur un autre pan de la politique monétaire : la politique de bilan. En effet, les années de Quantitative Easing ont mené à une très forte augmentation des liquidités excédentaires détenues par les banques à la BCE (actuellement autour de 3200 Mds €) or celles-ci sont rémunérées au taux de dépôt, ce qui coûte très cher à l’Eurosystème. C’est notamment pour cette raison que la BCE a procédé à des remboursements anticipés de ses opérations de TLTRO et a initié un Quantitative Tightening (QT) sur son portefeuille de titres. Elle va accélérer ce QT à partir du 2nd semestre 2024, notamment via le début des non-réinvestissements des titres du PEPP.

Une autre « victime » des hausses de taux de la BCE est sa politique de verdissement de ses portefeuilles, tout simplement car celle-ci se matérialisait lors des réinvestissements des titres détenus arrivant à maturité … mais il n’y a plus de réinvestissement pour l’APP et il n’y en aura plus pour le PEPP à partir de 2025.

Quels effets ont eu les hausses de taux sur l’économie ?

En augmentant le taux auxquels les banques commerciales se refinancent, la politique monétaire influence les taux d’intérêt appliqués aux prêts bancaires et les taux de rémunération des dépôts des épargnants et des entreprises. Les taux longs sont impactés à la fois par la fixation des taux directeurs, par les anticipations sur leur évolution et par les achats d’actifs.

Selon les estimations de la BCE, la hausse particulièrement importante et rapide des taux directeurs aurait amplifié les effets du resserrement par rapport à ce qu’elle anticipait. La diminution progressive des achats d’actifs, puis leur arrêt, a eu un effet de resserrement supplémentaire via la décompression des primes de terme. La BCE a évalué qu’un tiers de la hausse de 280 points de base du taux dix ans dans la zone euro entre décembre 2021 et début 2024 résultait d’une augmentation des primes de terme.

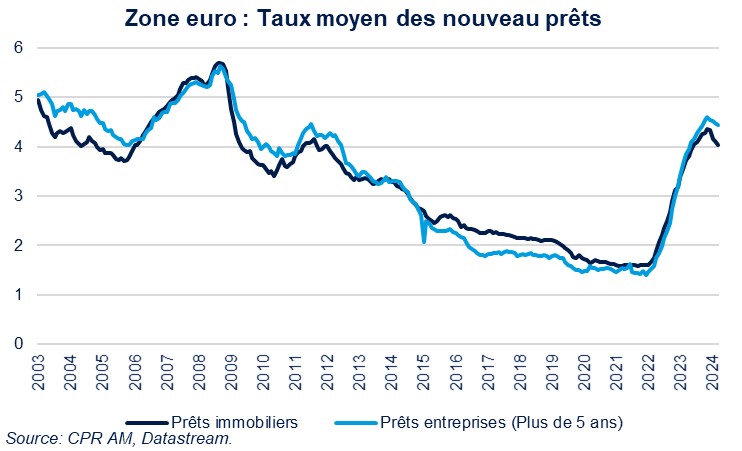

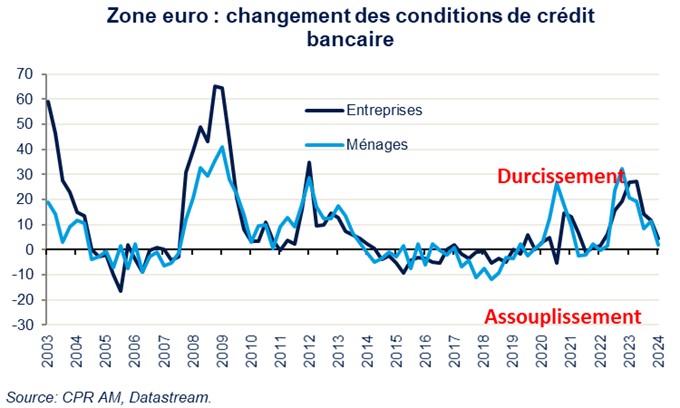

La transmission du caractère restrictif de la politique monétaire aux conditions de prêt bancaire a évolué au cours du cycle de resserrement. Les banques ont très rapidement resserré les conditions d’octroi de leurs prêts et répercuté la hausse de leurs coûts de financement sur les nouveaux prêts aux entreprises et de façon moins rapide et moins forte aux prêts immobiliers des ménages. Le pic des taux de prêts aux entreprises et aux ménages a été atteint un peu après la dernière hausse des taux en septembre 2023 et ils ont légèrement baissé depuis.

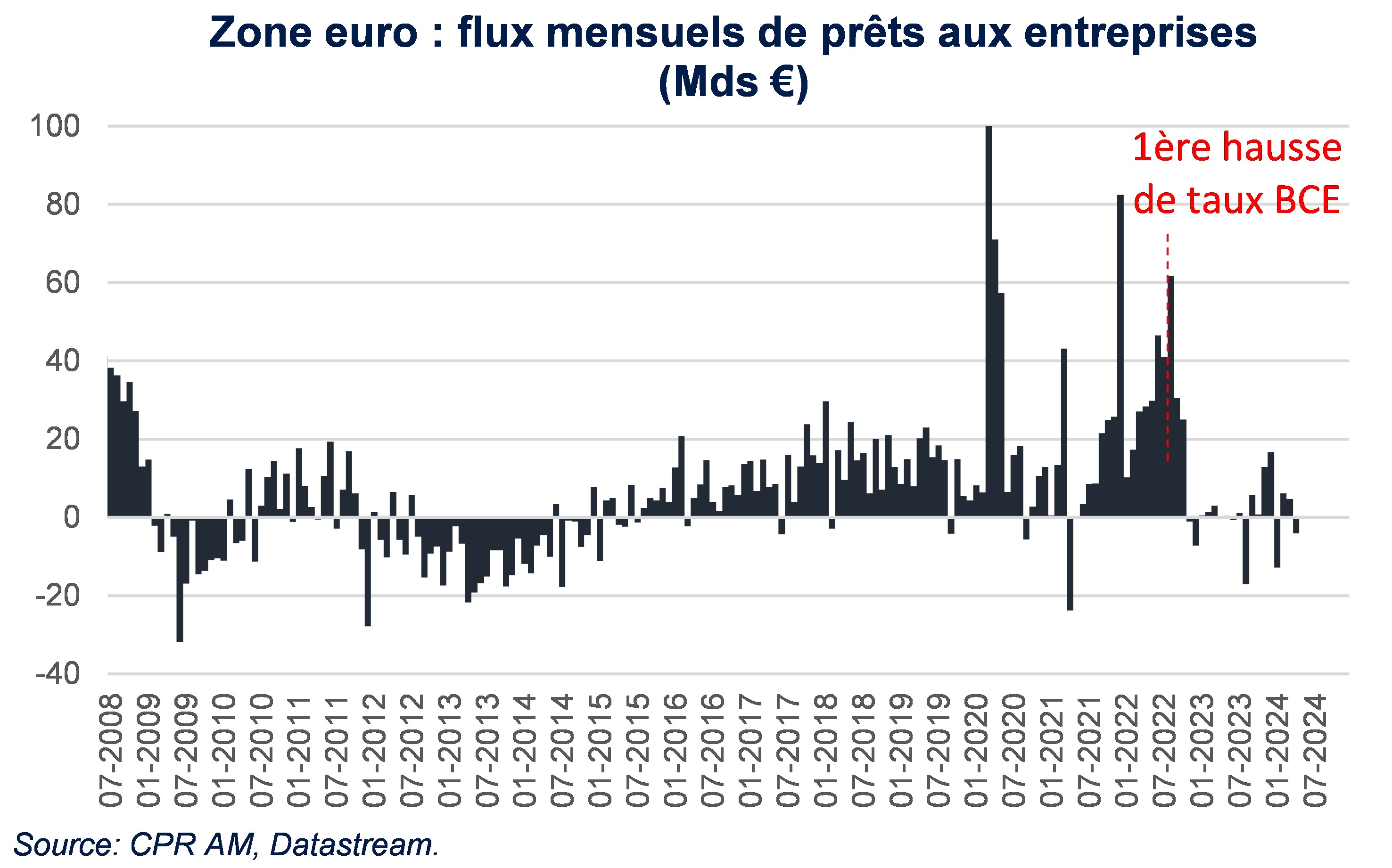

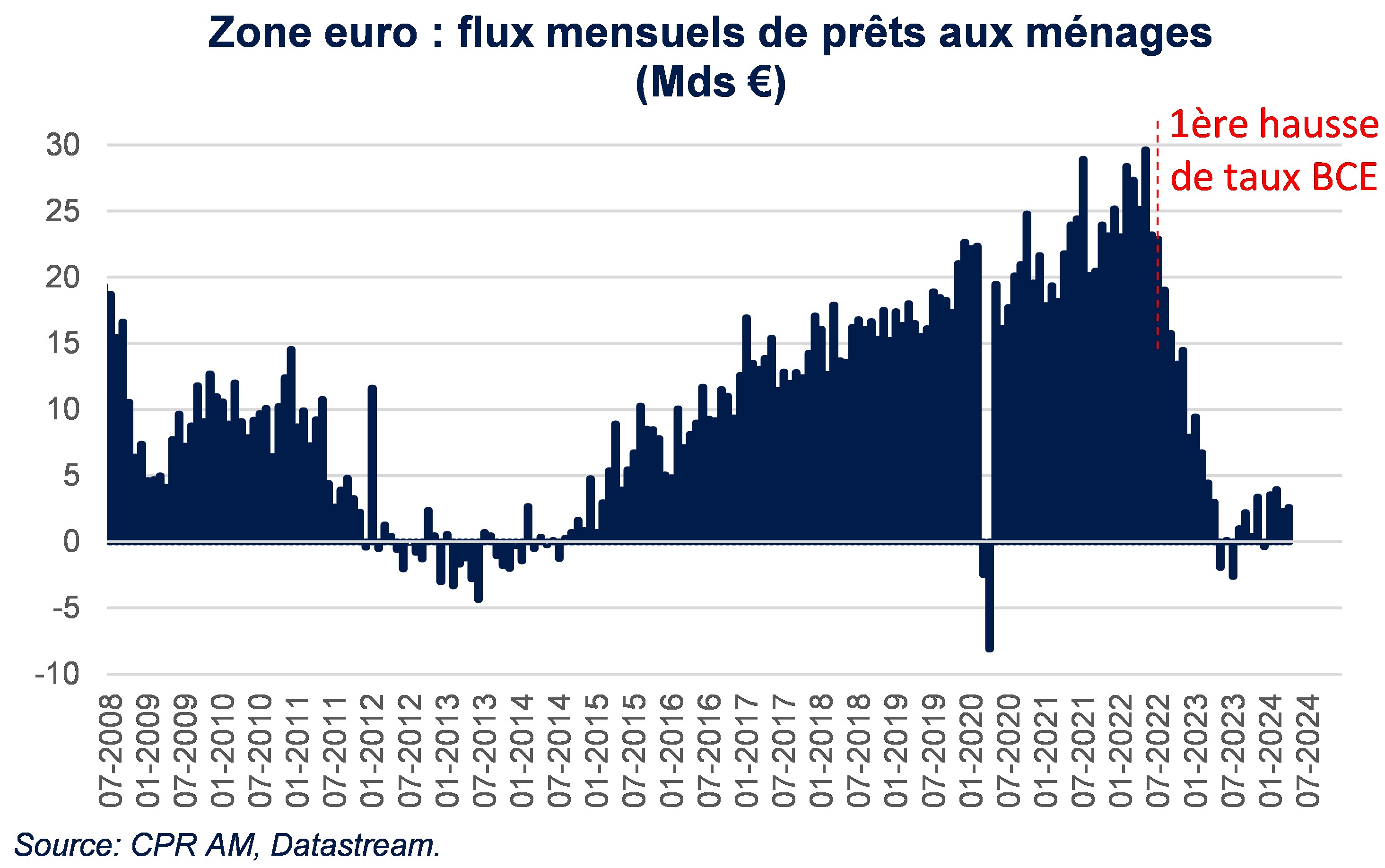

La hausse des taux, le resserrement des conditions d’octroi de crédit des banques et le ralentissement de l’activité en zone euro ont contribué à une forte baisse de la demande de prêts et des volumes de prêts octroyés comme cela est visible sur les graphiques ci-dessous. La dernière enquête sur les prêts bancaires d’avril 2024 (Bank Lending Survey) montre que la phase de resserrement des conditions de crédit est désormais quasiment arrivée à son terme et que les banques anticipent une légère hausse du volume de prêts dans les mois qui viennent.

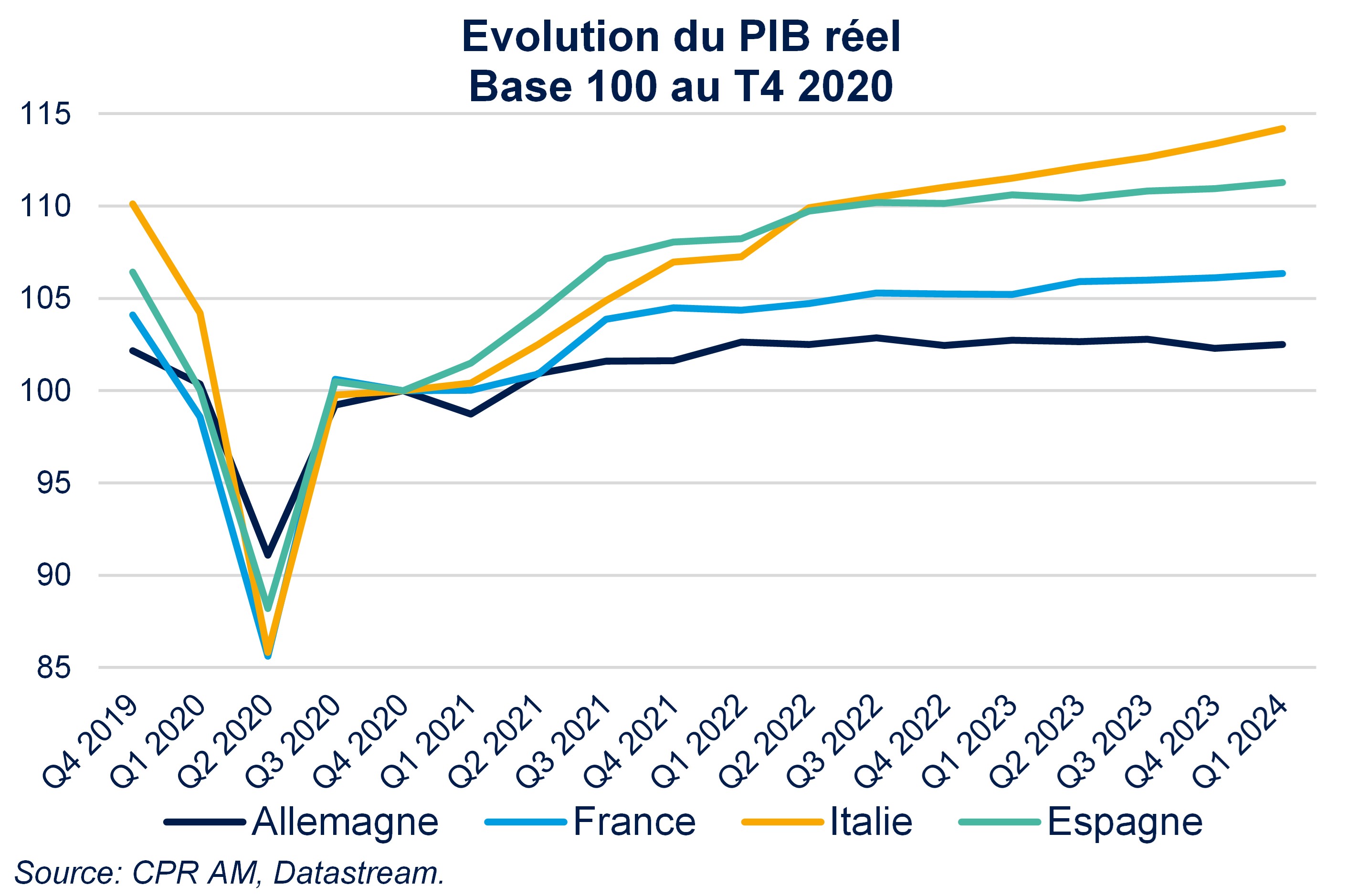

L’orientation politique restrictive a eu un fort impact sur l’activité économique en zone euro. En effet, l’activité économique a à peu près stagné (croissance nulle) en fin d’année 2022 et tout au long de l’année 2023. Elle n’a commencé à se redresser qu’au début de l’année 2024. Au global, l’impact négatif sur la croissance du PIB est estimé à 2 points de pourcentage en moyenne sur la période 2022-25. Selon les estimations de la BCE, le resserrement monétaire a eu un pic d’impact au 4ème trimestre 2023 avec un effet plus important pour le secteur industriel que pour celui des services. L’impact du resserrement sur la production du secteur manufacturier a été négative de l’ordre de 1,1% et sur celle du secteur des services de 0,6%.

Toutefois, il est remarquable que le resserrement monétaire très brutal de la BCE, qui suivait un choc énergétique particulièrement violent en 2022, n’ait pas provoqué de récession franche. Parmi les quatre grands pays de la zone euro, l’Allemagne est celui qui a connu la croissance la plus faible sur les années 2022/2023 (croissance quasi-nulle en deux ans) alors que l’Italie a connu la croissance la plus forte.

Quels sont les effets sur la dette publique ?

Il est impossible de faire le bilan des effets des hausses de taux de la BCE en faisant l’impasse sur les finances publiques. S’il est évident qu’une hausse des taux d’intérêt toutes choses égales par ailleurs est négative pour la trajectoire de la dette publique, les termes ne se posent jamais aussi simplement en pratique.

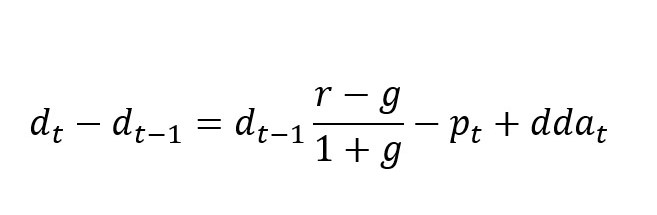

Rappelons que le ratio dette sur PIB suit la dynamique suivante :

Avec dt qui représente le ratio dette-sur-PIB, pt le solde primaire, r le taux d’intérêt moyen payé sur la dette publique, g la croissance nominale du PIB et ddat l’ajustement dette-déficit, qui correspondant aux transactions d’actifs financiers et aux effets de valorisation.

Dans cette équation, une hausse des taux d’intérêt de marché n’affecte la dynamique que lentement en faisant augmenter le taux d’intérêt moyen payé sur la dette. Certes, les titres de maturité courtes (« bills »), renouvelés très régulièrement, sont directement affectés par la hausse des taux d’intérêt. Mais il n’y a qu’une petite partie des titres de maturité longue qui sont émis avec des taux d’intérêt plus élevés, puisque la maturité résiduelle des titres d’Etat en zone euro est supérieure à 8 ans. On voit bien ici que c’est la persistance ou non de taux d’intérêt élevés qui affecte la dynamique de dette publique sur le long terme : ainsi, c’est le fait que le taux terminal du cycle de baisses de taux de la BCE soit plus élevé que lors de la décennie 2010 qui va jouer sur le long terme.

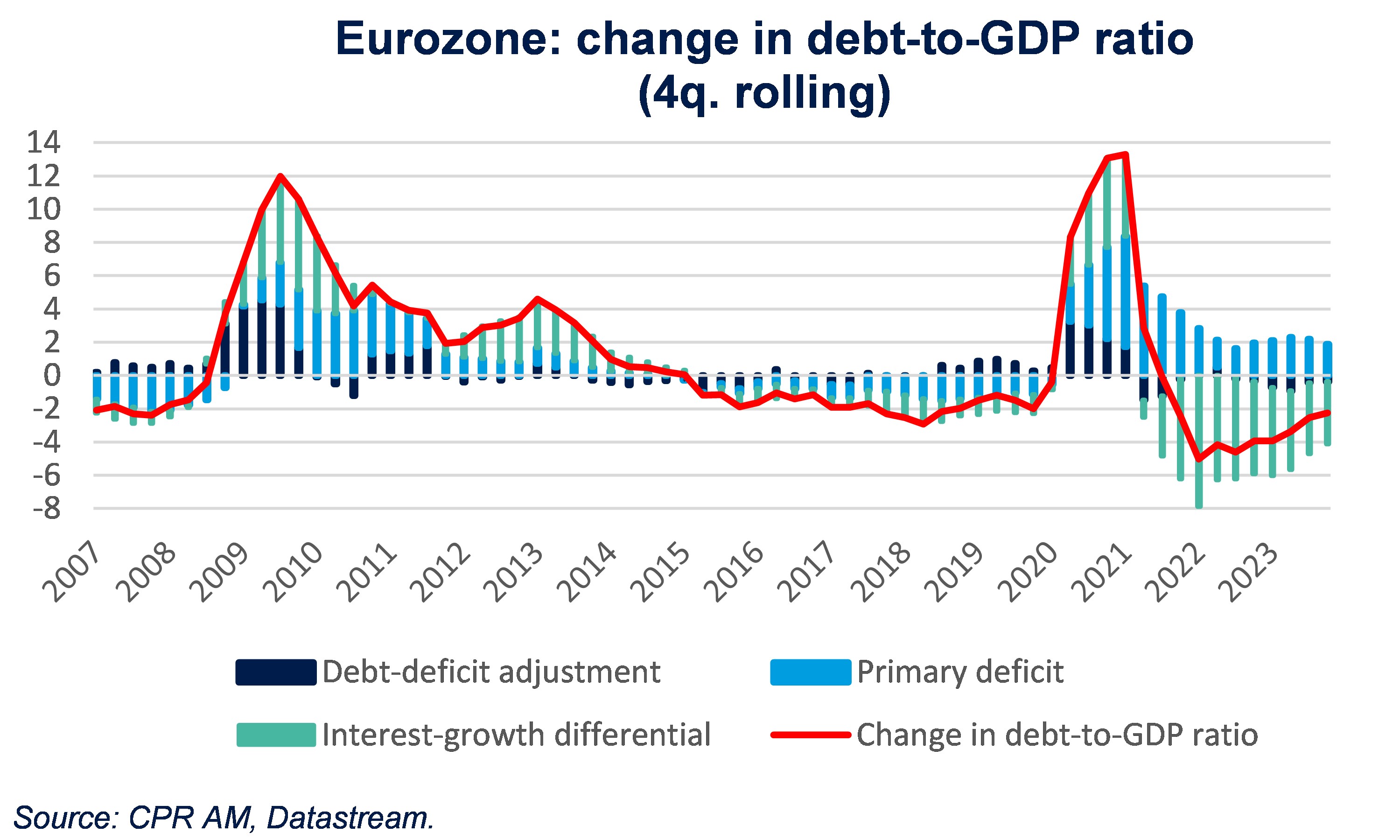

Par ailleurs, c’est la comparaison du taux d’intérêt payé sur la dette et de la croissance du PIB nominal qui est déterminante pour l’évolution du ratio dette-sur-PIB : en 2022 et 2023, la différence entre taux d’intérêt et croissance a contribué à la baisse du ratio dette-sur-PIB de la zone euro. Toutefois, la décrue de l’inflation dans un contexte de croissance économique faible devrait faire que le facteur « différence des taux d’intérêt et de la croissance du PIB nominal » sera moins favorable à l’avenir. De plus, les Etats de la zone euro ont conservé un déficit primaire inhabituellement élevé, aux alentours de 2% du PIB fin 2023.

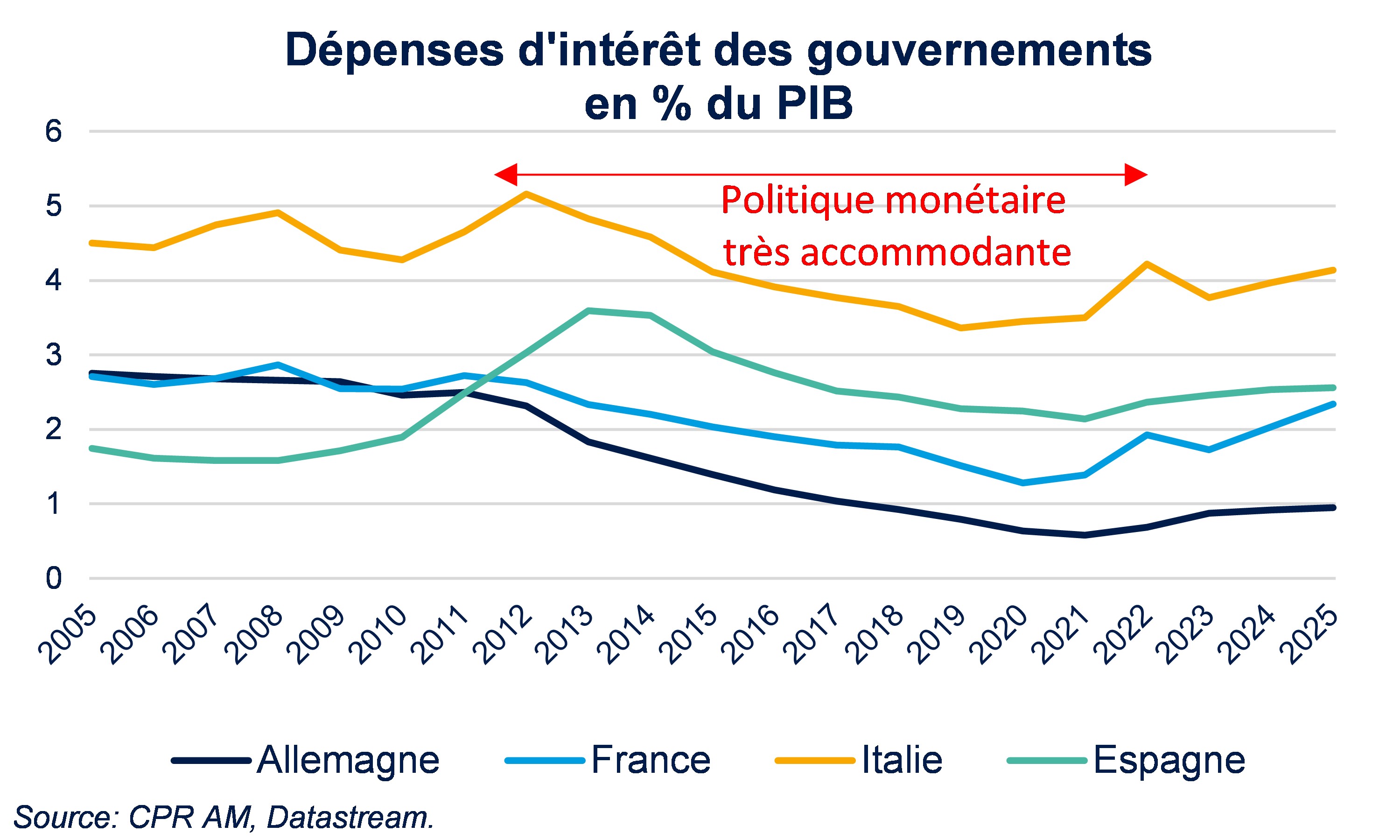

Quoi qu’il en soit, les dépenses d’intérêt se retrouvent souvent au cœur des débats publics car leur remontée a poussé des gouvernements à couper dans certaines dépenses ou dans certains investissements. De ce point de vue, le resserrement monétaire de la BCE de 2022 & 2023 a provoqué un véritable tournant puisque la phase prolongée de taux très bas de la BCE depuis la crise financière de 2008 avait permis une baisse tendancielle des dépenses d’intérêt tout au long de la décennie 2010. Cela avait libéré des marges de manœuvre budgétaires, ce qui a incité certains pays… à ne pas réduire suffisamment rapidement leurs déficits primaires. Selon les projections de la Commission européenne, les dépenses d’intérêt des grands Etats de la zone euro, pris en % du PIB, devraient bien monter en 2024 et 2025 mais elles ne devraient pas exploser non plus, en revenant sur des niveaux qui n’avaient pas été observés depuis une dizaine d’années. Tous les pays ne sont pas affectés de la même façon : les pays les plus endettés et avec les déficits les plus élevés vont naturellement connaître les augmentations de charges d’intérêt les plus fortes.

Après plus d’une décennie de taux directeurs proches de zéro, les hausses de taux de la BCE en 2022 et en 2023 ont marqué un véritable tournant sur les plans économiques et financiers. Celles-ci ont provoqué un tarissement brutal du crédit bancaire et ont conduit à une stagnation de l’économie européenne, sans toutefois déclencher une récession. Ces hausses de taux directeurs ont fait logiquement remonter la charge d’intérêt des Etats : sur ce point, le niveau du taux terminal à la fin du cycle de baisses de taux de la BCE à venir sera déterminant pour la trajectoire du ratio dette-sur-PIB. Par ailleurs, l’impact sur les finances publiques est très hétérogène selon la situation budgétaire des Etats.